Autónomos frente a Sociedad Limitada: Un análisis

Para muchos autónomos llega un momento en el que se preguntan si sería mejor pasarse a una Sociedad Limitada, especialmente tras alcanzar un éxito comercial sostenido. Aunque hay numerosos recursos en línea, a menudo de asesorías profesionales, que sugieren hacer este cambio una vez que los ingresos alcanzan el rango de 40.000 a 60.000 euros, es importante examinar detenidamente este consejo, ya que estas recomendaciones provienen de empresas que desean tu negocio para establecer la compañía y luego gestionar tus libros y impuestos.

¿Qué significa tener una empresa en España?

Antes de sumergirnos en las comparaciones financieras entre ser autónomo y tener una empresa, aclaremos qué significa establecer una empresa en España.

Formación de la empresa

Como profesional autónomo, la entidad legal que normalmente se aplicaría al formar una empresa es la denominada "Sociedad Limitada Unipersonal" (S.L.U.). Formar una empresa es comparativamente más engorroso en España en comparación con otras partes del mundo, aunque los tiempos de formación han mejorado significativamente de hasta 28 días hace solo unos años a tan solo 4 días a través de empresas especializadas que te cobrarán desde 250 euros hasta cifras de cuatro dígitos dependiendo de la complejidad de la formación (por ejemplo, si necesitas estatutos de la empresa personalizados).

Aunque muchos pasos del proceso de formación ahora se pueden manejar en línea, aún necesitas visitar personalmente (y pagar) a un notario y también a un banco para abrir una cuenta bancaria de la empresa. Típicamente, seguirás registrado como autónomo, pasando de un autónomo regular a un "autónomo societario". Aunque ambos tienen las mismas obligaciones en términos de presentar declaraciones trimestrales y pagar la cuota de seguridad social de autónomos, la distinción clave radica en las deducciones de gastos: un autónomo societario puede deducir el 3% de los ingresos brutos por gastos generales sin recibos, en comparación con el 7% para un autónomo regular. Dado que ambos están limitados a 2000 euros, esta diferencia solo es relevante si tus ingresos brutos están por debajo de aproximadamente 67.000 euros, porque para ingresos más altos esta deducción se maximiza en 2000 euros.

Cómo recibir pagos como dueño de una empresa

Recuerda que una empresa es una entidad legal separada de ti. Esto significa que el dinero de la empresa no es tuyo para usar como quieras y no puedes simplemente usar la cuenta bancaria de la empresa para pagar gastos personales. En su lugar, hay 2 maneras posibles para que retires dinero de la empresa:

- Facturas a la empresa por tus servicios, o

- Retiras las ganancias de la empresa en forma de dividendos.

Típicamente, ambos se combinan para optimizar la eficiencia fiscal (ver más abajo). Como director de la empresa, puedes pagarte tanto como quieras, dentro de los límites financieros de la empresa, por supuesto.

Consideraciones fiscales

Muchos optan por una estructura de empresa para mitigar las tasas de impuestos sobre las rentas más altas. El IRPF es un impuesto progresivo. Usando Cataluña como ejemplo, a partir de 2024 los ingresos superiores a 60.000 euros se gravan al 44% (22,5% a nivel estatal más 21,5% a nivel regional), aumentando al 46% para ingresos superiores a 90.000 euros (22,5% estatal y 23,5% regional). En contraste, las empresas disfrutan de un impuesto de sociedades fijo del 25% (23% si tu facturación es < 1 millón de euros), con impuestos adicionales (ganancias de capital, comenzando en el 19,5%) sobre los dividendos.

Ejemplo: De cada euro que ganas por encima de 60.000 euros como autónomo regular, retienes solo 56 céntimos. Si el mismo euro se registra como beneficio de la empresa, primero se grava al 23% (impuesto de sociedades) y el resto nuevamente al 19,5% (impuesto sobre las ganancias patrimoniales cuando te pagas los dividendos), dejándote con 62 céntimos. Sin embargo, dado que el impuesto sobre las ganancias de capital también es progresivo, para pagos de dividendos entre 6.000 y 50.000 euros, el tipo impositivo es del 21,5%, lo que significa que en este rango te quedas con 60,4 céntimos de cada euro. Aun así, pagas un poco menos de impuestos sobre ingresos altos si tienes una empresa. Además, retirar los beneficios de la empresa en forma de dividendos no está sujeto a pagos de la seguridad social, lo que puede generar ahorros adicionales.

Contabilidad y presentación de impuestos

Operar como empresa aumenta significativamente las tareas administrativas, requiriendo una contabilidad y presentación de impuestos separadas tanto para ti, el autónomo societario, como para la empresa. Considerando la complejidad de la ley fiscal corporativa, muchos buscan la ayuda de servicios profesionales de contabilidad, incurriendo en gastos adicionales (los paquetes para pequeñas empresas sin empleados comienzan desde aproximadamente 800 euros al año).

Además, tener que facturar a tu propia empresa implica el IVA y retenciones de IRPF (15%), lo que afecta tu flujo de efectivo a corto plazo ya que siempre hay dinero retenido en el IVA y el impuesto sobre la renta (debido a reembolsos de IVA retrasados y pagos anticipados de impuestos). Notarás una diferencia particular en el flujo de caja si la mayoría de tus clientes son particulares o empresas no españolas, ya que no hay retención de impuestos para los autónomos regulares para este tipo de clientes.

Disolver una empresa

Cesar operaciones como un autónomo regular es sencillo y sin coste. Sin embargo, cerrar una empresa implica una extensa documentación y costes adicionales (notario).

¿Vale la pena formar una empresa? La respuesta corta: Depende.

Ahora que sabes un poco sobre lo que significa tener una empresa en España, veamos si realmente te conviene. Claro que esto depende mucho del motivo por el cual quieres tener una empresa en primer lugar. Examinaremos las tres razones más comunes una por una.

Razón 1: Quieres limitar tu responsabilidad personal

Para los autónomos, la responsabilidad personal es una preocupación significativa. Como autónomo regular, tus activos personales están en juego por cualquier deuda comercial o reclamación legal. Esto podría significar arriesgar todos tus ahorros y potencialmente enfrentar una bancarrota personal en casos extremos. Por otro lado, una sociedad de responsabilidad limitada protege tus activos personales de las obligaciones comerciales. En España, la responsabilidad de la empresa se limita a su capital, que debe ser de un mínimo de 3.000 euros. Esta protección no se extiende a casos de negligencia grave o comportamiento fraudulento por parte del director de la empresa.

Sin embargo, mitigar la responsabilidad personal no necesariamente requiere formar una empresa. El seguro de riesgo profesional puede ser una alternativa efectiva, ofreciendo cobertura por responsabilidad civil y asistencia legal en disputas con clientes. Investigaciones indican que para varios tipos de negocios, se puede obtener una cobertura anual de hasta 150.000 euros con primas tan bajas como 240 euros. Si el motivo principal para contemplar una estructura empresarial es limitar tu responsabilidad personal, el seguro de riesgo profesional puede satisfacer esta necesidad con menos gastos y complicaciones que formar y mantener una empresa.

VEREDICTO: Si tu motivación principal para formar una empresa es limitar tu responsabilidad personal, optar por un seguro de riesgo profesional podría ser una solución más simple y económica.

Razón 2: Tus ingresos están empezando a superar los 50.000 euros y tu asesor te dijo que puedes pagar menos impuestos formando una empresa

Para evaluar esta afirmación, es útil una comparación directa entre los modelos de autónomo (autónomo regular) y empresa (autónomo societario).

Comparación Financiera: Autónomo Regular vs. Sociedad Limitada

| Autónomo | Empresa |

|---|---|

| Aquí, eres un autónomo regular, lo que significa que pagas impuesto sobre la renta progresivo y contribuciones a la seguridad social sobre el 100% de tu beneficio neto. | En este modelo, eres un autónomo societario y gestionas tu compensación a través de una mezcla de facturación a tu propia empresa (manteniendo esta cantidad moderada para evitar los tramos impositivos más altos y reducir las contribuciones a la seguridad social) y extrayendo las ganancias restantes como dividendos (sujetos al impuesto sobre las ganancias de capital pero no a las contribuciones de la seguridad social, lo que lleva a posibles ahorros). |

Para simplificar, consideremos un escenario que involucra a una persona soltera sin dependientes ni discapacidad, residente fiscal en Cataluña.

Ejemplo 1: Rendimientos netos de €40,000

| Autónomo | Empresa | ||

|---|---|---|---|

| Ingresos | € 40,000 | Ingresos (que facturas a tu empresa)* | € 33,000 |

| IRPF | € 8,911.25 | IRPF | € 6,815.85 |

| Seguridad Social | € 4,664.31 | Seguridad Social | € 4,173.33 |

| Seguro riesgo profesional | € 238.00 | Asesor | € 800.00 |

| Beneficios restantes en la empresa | € 6,200.00 | ||

| Impuesto de sociedades (23%) | € 1,426.00 | ||

| Te queda para sacar como dividendos | € 4,774.00 | ||

| Impuestos de capital (ITP) | € 930.93 | ||

| Suma Impuestos | € 8,911.25 | Suma Imp. (IRPF+Imp. Soc.+ITP) | € 9,172.78 |

| Beneficio neto para ti | € 26,186.44 | € 25,853.89 | |

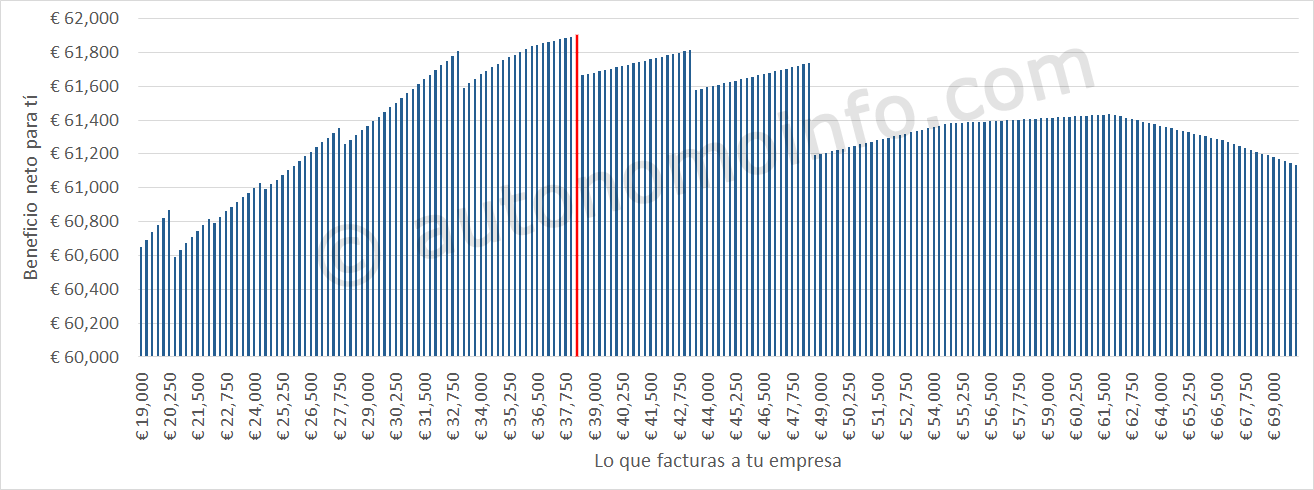

*Esta es la cantidad óptima (en términos de beneficios netos para ti) para facturar a tu empresa en Cataluña si eres soltero/a, sin hijos y sin discapacidad.

Ejemplo 2: Rendimientos netos de €60,000

| Autónomo | Empresa | ||

|---|---|---|---|

| Ingresos | € 60,000 | Ingresos (que facturas a tu empresa)* | € 38,250 |

| IRPF | € 16,536.25 | IRPF | € 8,584.19 |

| Seguridad Social | € 5,462.16 | Seguridad Social | € 4,418.82 |

| Seguro riesgo profesional | € 238.00 | Asesor | € 800.00 |

| Beneficios restantes en la empresa | € 20,950.00 | ||

| Impuesto de sociedades (23%) | € 4,818.50 | ||

| Te queda para sacar como dividendos | € 16,131.50 | ||

| Impuestos de capital (ITP) | € 3,348.27 | ||

| Suma Impuestos | € 16,536.25 | Suma Imp. (IRPF+Imp. Soc.+ITP) | € 16,750.96 |

| Beneficio neto para ti | € 37,763.59 | € 38,030.22 | |

*Esta es la cantidad óptima (en términos de beneficios netos para ti) para facturar a tu empresa en Cataluña si eres soltero/a, sin hijos y sin discapacidad.

Ejemplo 3: Rendimientos netos de €100,000

| Autónomo | Empresa | ||

|---|---|---|---|

| Ingresos | € 100,000 | Ingresos (que facturas a tu empresa)* | € 38,250 |

| IRPF | € 34,216.25 | IRPF | € 8,584.19 |

| Seguridad Social | € 6,505.50 | Seguridad Social | € 4,418.82 |

| Seguro riesgo profesional | € 238.00 | Asesor | € 800.00 |

| Beneficios restantes en la empresa | € 60,950.00 | ||

| Impuesto de sociedades (23%) | € 14,018.50 | ||

| Te queda para sacar como dividendos | € 46,931.50 | ||

| Impuestos de capital (ITP) | € 9,970.27 | ||

| Suma Impuestos | € 34,216.25 | Suma Imp. (IRPF+Imp. Soc.+ITP) | € 32,572.96 |

| Beneficio neto para ti | € 59,040.25 | € 62,208.22 | |

*Esta es la cantidad óptima (en términos de beneficios netos para ti) para facturar a tu empresa en Cataluña si eres soltero/a, sin hijos y sin discapacidad.

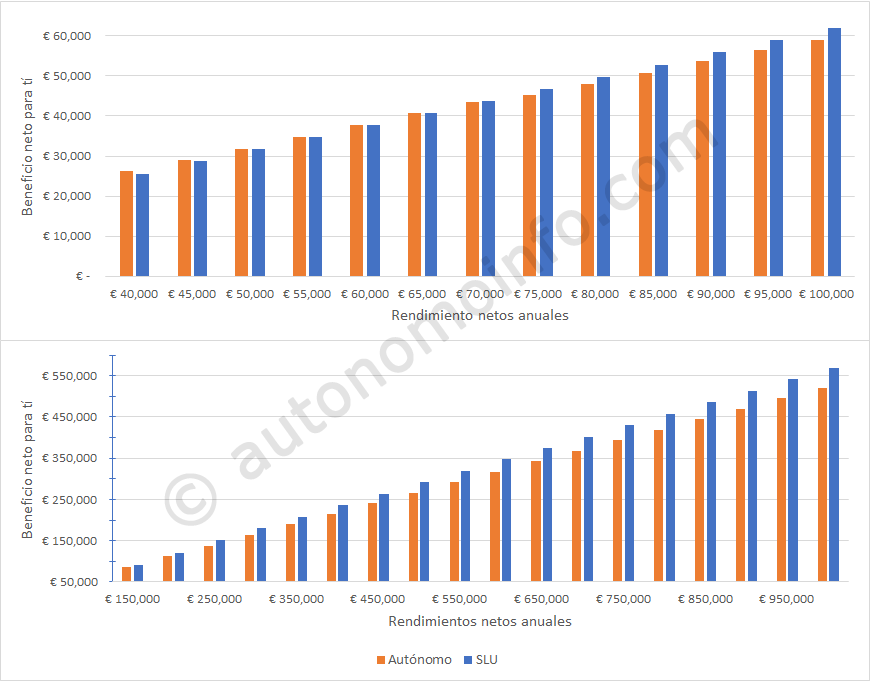

La figura a continuación muestra cómo varían tus beneficios netos en función de los rendimientos netos anuales desde 40.000 euros hasta 1 millón de euros, tanto como autónomo regular como dueño de una empresa.

Conclusión

En resumen, evaluar las implicaciones financieras revela que adoptar una estructura empresarial en España ofrece beneficios fiscales tangibles solo cuando los beneficios anuales superan consistentemente los 60.000 euros. Sin embargo, incluso con un margen de beneficio significativo, como 100.000 euros, los ahorros en impuestos y contribuciones a la seguridad social son relativamente modestos, unos 3.000 euros anuales. Esta ganancia financiera marginal debe ser sopesada contra los costos asociados con el establecimiento y disolución de una empresa, mayores responsabilidades administrativas y el impacto en el flujo de caja a corto plazo debido al IVA y al IRPF retenido. Además, pagos más bajos a la seguridad social se traducen en una reducción de la pensión y otros beneficios, lo cual es una consideración importante.

VEREDICTO: Estrictamente desde un punto de vista financiero, formar una empresa puede no ser justificable para un profesional individual en España. Los ahorros fiscales son mínimos y se contrarrestan con posibles inconvenientes, incluyendo una futura pensión y beneficios reducidos.

Razón 3: Estás intentando atraer a clientes más grandes que quizás prefieran tratar con empresas en lugar de con autónomos

Por otro lado, la decisión de formar una empresa no solo está influenciada por factores fiscales. Desde una perspectiva de desarrollo empresarial, operar por una empresa podría atraer a clientes más grandes o instituciones que prefieren o requieren interactuar con entidades corporativas en lugar de freelancers individuales por razones que van desde preocupaciones de responsabilidad hasta políticas corporativas. Aunque un autónomo regular con un seguro de responsabilidad civil adecuado podría ofrecer protección suficiente, la credibilidad y profesionalismo percibidos de una empresa pueden ser ventajosos para atraer ciertos clientes.

VEREDICTO: En última instancia, la elección de formar una empresa depende de las circunstancias personales, los ingresos anticipados y el valor estratégico de presentarse como una entidad corporativa. Los beneficios potenciales en la percepción del cliente y las oportunidades de mercado deben equilibrarse con las complejidades operativas y los costos aumentados asociados con el mantenimiento de una empresa.